Szersza perspektywa

Prologis Research przedstawia nowy, autorski wskaźnik Prologis - True Months of Supply, TMSTM, który precyzyjnie opisuje współzależność podaży i popytu.

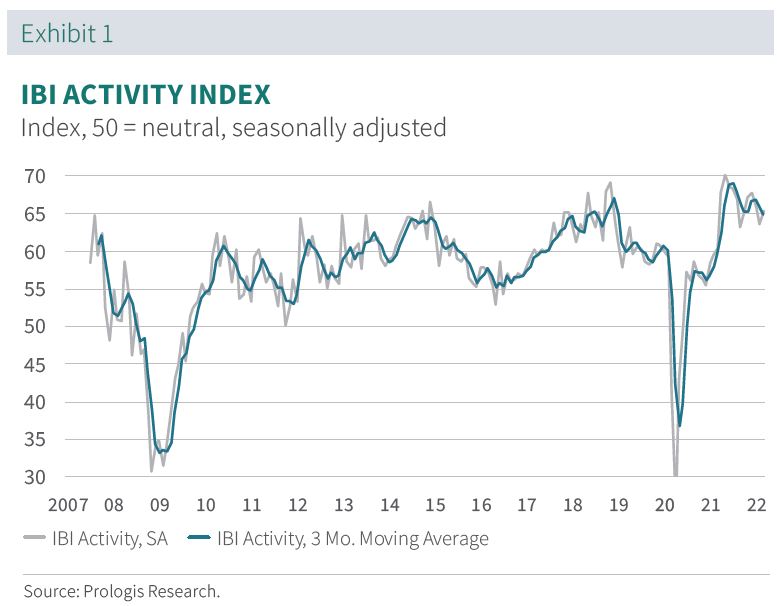

Wskaźnik aktywności przemysłowej IBITM Prologis plasował się wysoko na wszystkich 29 amerykańskich rynkach w pierwszym kwartale 2022 roku, osiągając wartość 65 (wartość powyżej 50 oznacza wzrost). Aktywność ta odzwierciedla wzmożony przepływ towarów i „wyścig” logistyków o zapewnienie trudno dostępnej powierzchni.

Wybrane wnioski z IBITM

1. Walka o powierzchnię doprowadziła do rekordowego wzrostu czynszów w pierwszym kwartale. Czynsze wzrosły o 8,5 proc. w porównaniu z poprzednim kwartałem1.

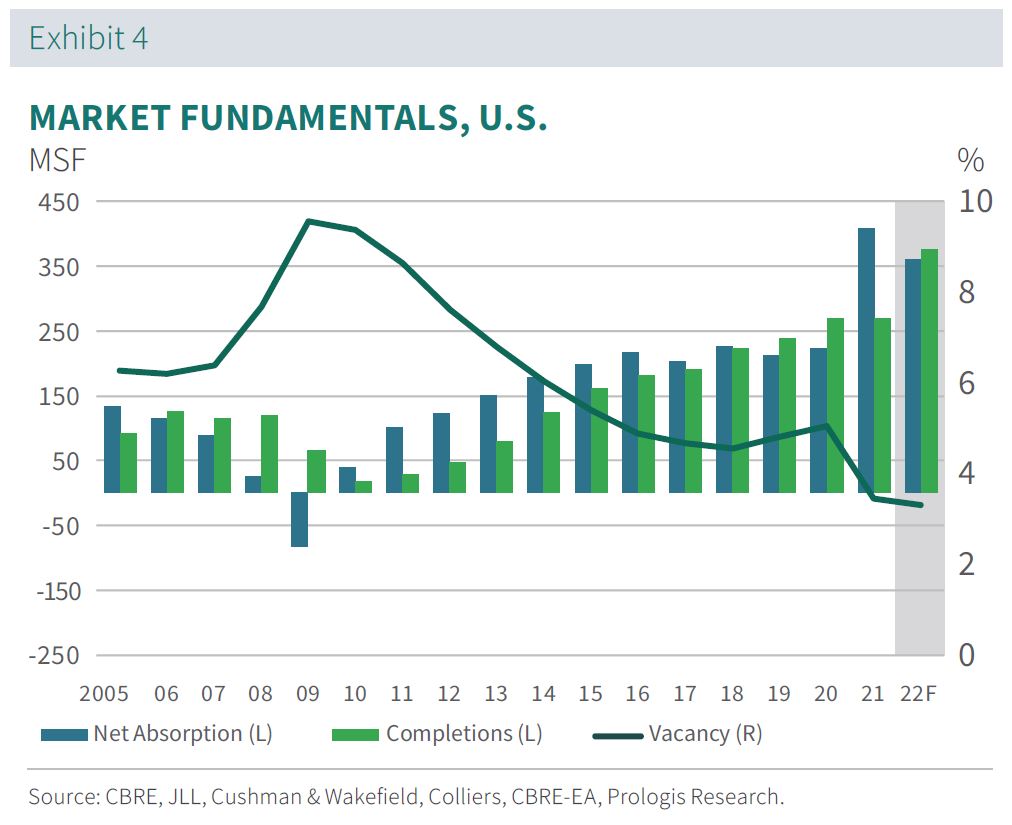

2. Wydatki konsumentów i zmienność łańcucha dostaw zwiększyły popyt na nieruchomości logistyczne, jednakże niska podaż ograniczyła absorpcję. W pierwszym kwartale klienci z branży logistycznej wynajęli 8,2 mln mkw., co oznacza spadek z około 11 mln mkw. w poprzednim kwartale2, 3.

3. Do tego niedoboru powierzchni przyczyniają się również braki materiałów budowlanych. Nowa podaż w pierwszym kwartale była niższa od oczekiwanej – wyniosła 6,3 mln mkw. Wskaźnik pustostanów spadł o 20 punktów bazowych w stosunku do poprzedniego kwartału i osiągnął rekordowo niski poziom 3,2%.

Szczegółowa analiza indeksu aktywności przemysłowej IBITM za pierwszy kwartał 2022 roku

- Wydatki konsumpcyjne i uzupełnianie zapasów przyczyniły się do wzrostu popytu na nieruchomości logistyczne w kolejnym kwartale. IBITM za pierwszy kwartał na poziomie 65% odpowiada rocznemu bieżącemu wskaźnikowi zapotrzebowania na poziomie 29,7 mln mkw. W marcu sprzedaż detaliczna pozostała na niezmienionym poziomie w ujęciu miesięcznym i wzrosła o 4 proc. w ujęciu rocznym4.

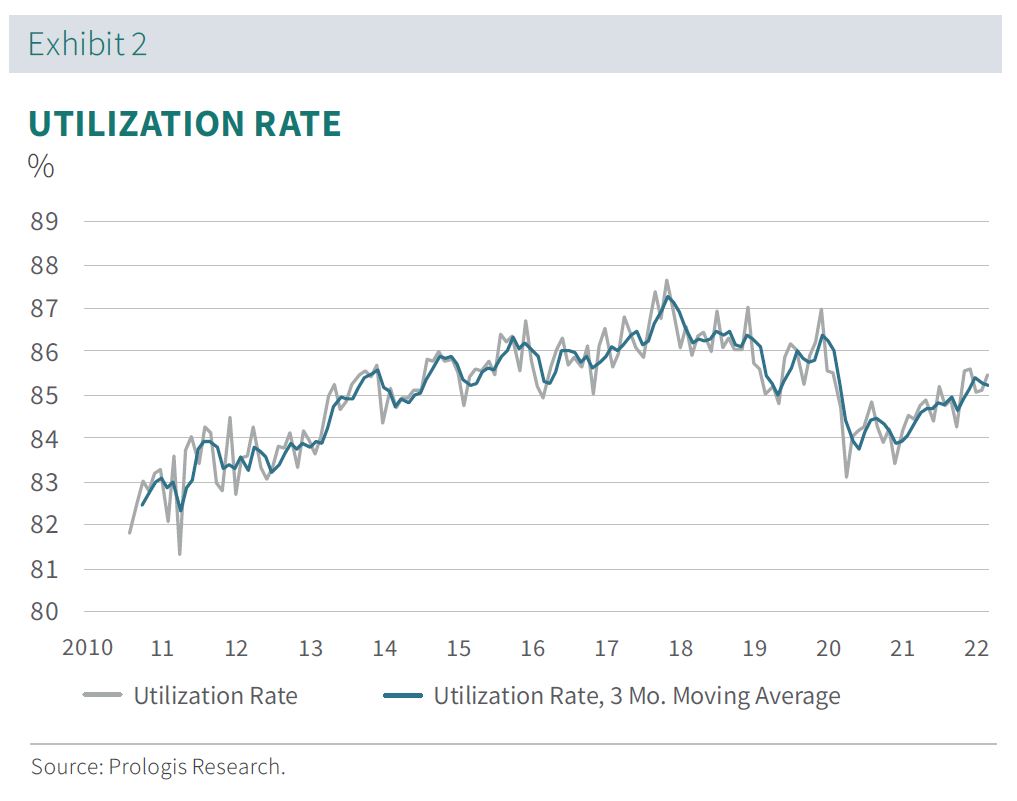

- Przepływ towarów został otwarty, ponieważ zmniejszyły się zatory w łańcuchu dostaw. Wskaźnik IBITM wzrastał systematycznie do 85,5% w marcu z poziomu poniżej 85% w poprzednim kwartale. Sprzedawcy detaliczni nadal nie utrzymują jednak wystarczających zapasów: wskaźnik zapasów do sprzedaży wyniósł w lutym 1,11, czyli prawie 10% poniżej poziomu sprzed pandemii5. Prologis Research przeprowadził modelowe obliczenia dla spadku sprzedaży towarów o 5 procent, dochodząc do wniosku, że aby zniwelować obecne braki i osiągnąć 10-proc. wzrost zapasów, potrzebne byłoby dodatkowe 74,3 mln mkw. powierzchni logistycznej.

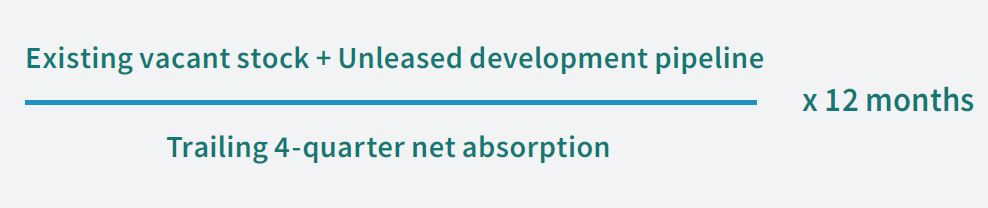

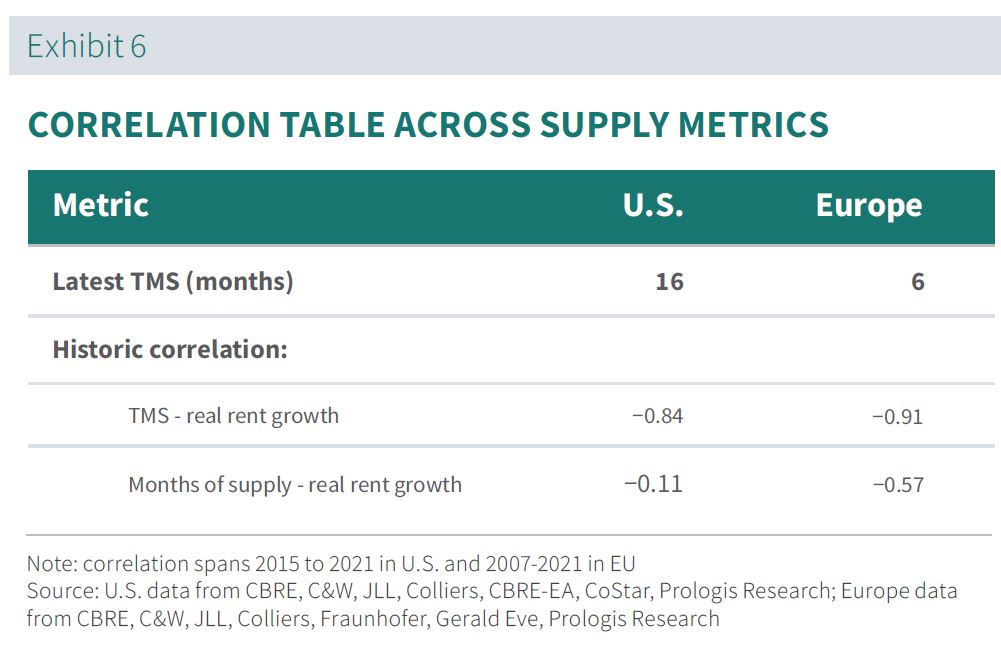

Wskaźnik True Months of SupplyTM (TMS) Prologis koreluje z warunkami wynajmu nieruchomości. (patrz ilustracja 6) Autorska miara dokładnie odzwierciedla dynamikę podaży i popytu poprzez porównanie wszystkich wolnych powierzchni (istniejących i niewynajętych będących w budowie) z końcową absorpcją netto. Tradycyjnie miesiące podaży dla nieruchomości logistycznych oblicza się jako stosunek łącznej liczby projektów w budowie do absorpcji netto. Może to jednak określać nieprecyzyjne sygnały na rynkach z bardzo niską liczbą pustostanów (i niską absorpcją netto). TMSTM koryguje tę rozbieżność.

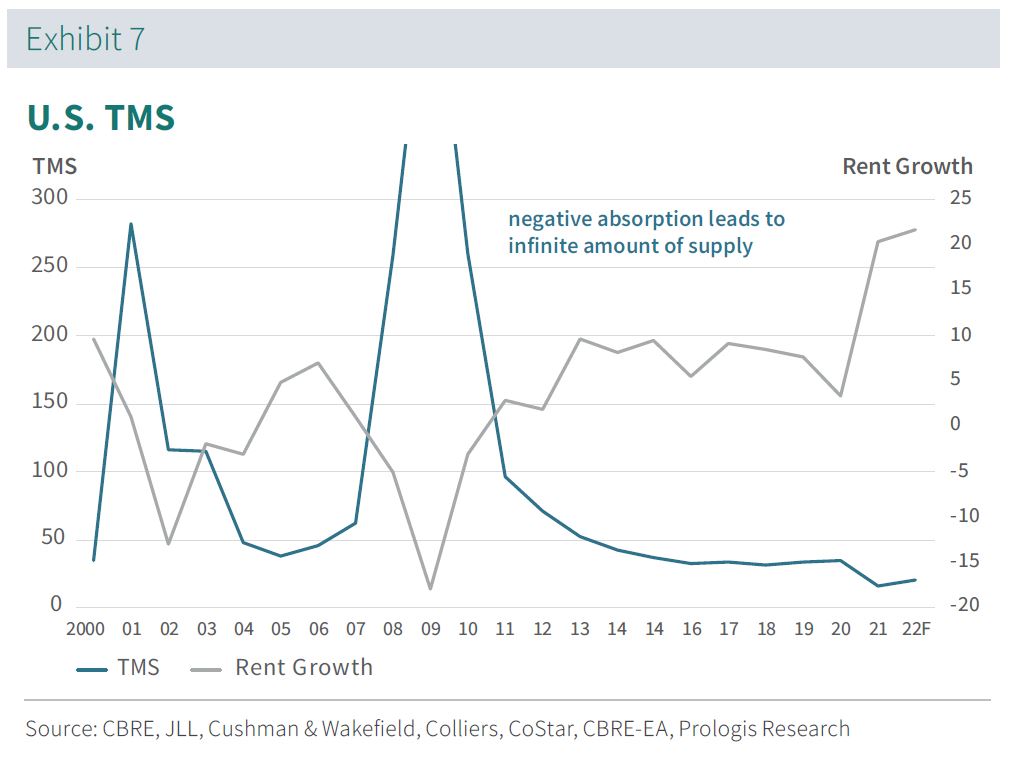

- Przy obecnym tempie rozwoju rynku dostępna powierzchnia logistyczna w Stanach Zjednoczonych wyczerpie się w ciągu 16 miesięcy (patrz ilustracja 7). Średnia ekspansywna wynosi 36 miesięcy, a okres krótszy niż 50 miesięcy jest zgodny z dodatnim wzrostem czynszów realnych. Dlaczego jest taki wysoki? Stany Zjednoczone są dojrzałym rynkiem nieruchomości logistycznych, a w analizowanych zasobach znajduje się więcej przestarzałych pustostanów niż w przypadku mniej dojrzałych rynków, takich jak Europa, Chiny czy Ameryka Łacińska. Amerykański TMS jest na rekordowo niskim poziomie, co odzwierciedla wyzwania stojące przed wszystkimi klientami, którzy muszą rozwijać się na ograniczonym rynku.

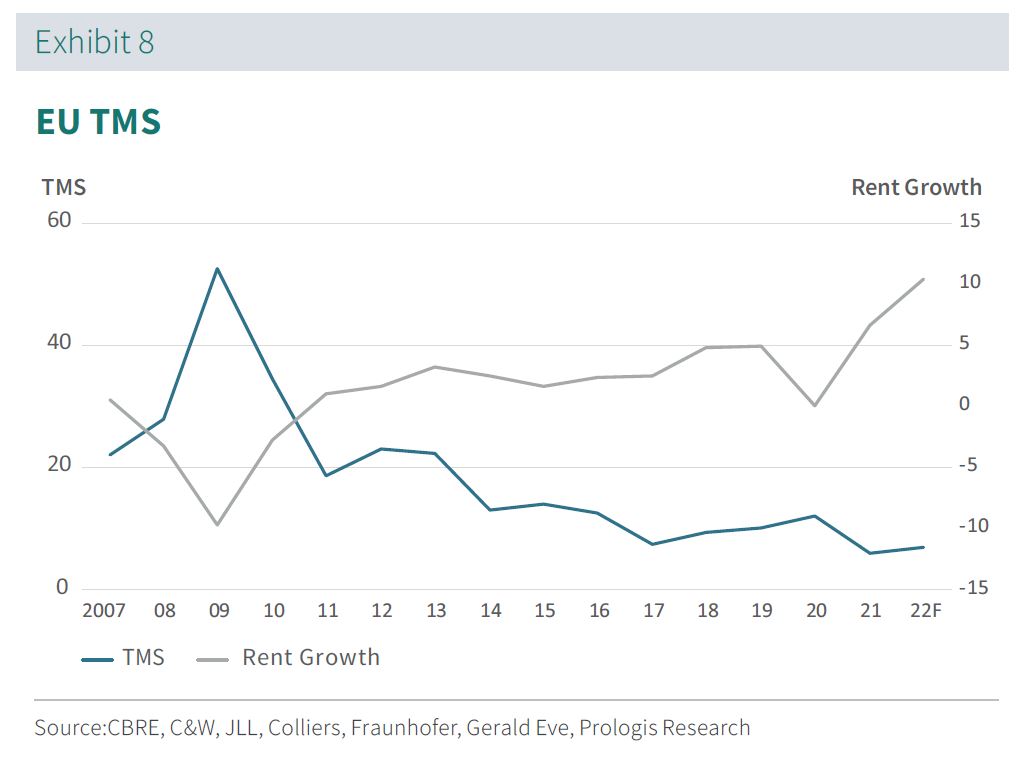

TMS w Europie utrzymuje się na rekordowo niskim poziomie sześciu miesięcy. (patrz ilustracja 8) W Europie TMS zasadniczo utrzymuje się na niższym poziomie niż w Stanach Zjednoczonych ze względu na wyższy odsetek projektów typu build-to-suit w przygotowaniu oraz nowsze zasoby logistyczne z mniejszą liczbą przestarzałych pustostanów. Od 2007 r. TMS wykazuje wysoką korelację (-0,9) ze wzrostem czynszów rynkowych.

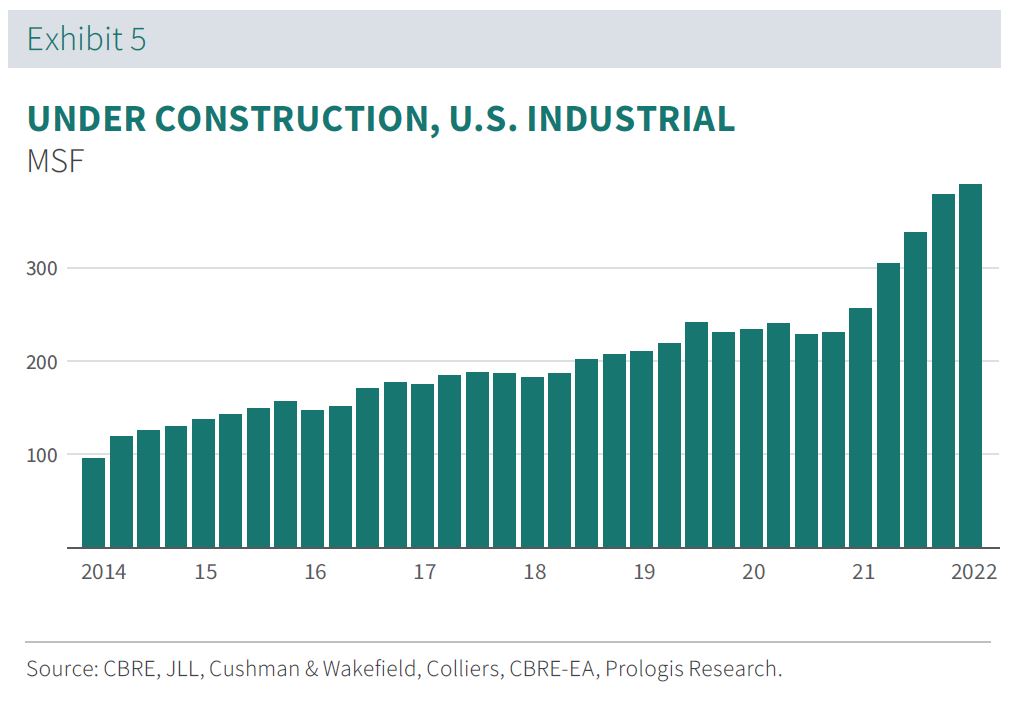

- Trwające zakłócenia w łańcuchu dostaw będą wywierać presję na obniżenie poziomu dostaw nieruchomości logistycznych. Inflacja spowoduje wzrost kosztów odtworzenia, a deweloperzy nie będą mieli innego wyjścia, jak tylko podwyższyć czynsze, aby uzasadnić nakłady finansowe na nowe inwestycje. Te czynniki, w połączeniu z szybkim wzrostem w I kwartale, skłoniły Prologis Research do podwyższenia prognozy wzrostu czynszów na 2022 rok do 22%.

- Do końca roku liczba pustostanów pozostanie na rekordowo niskim poziomie. Przewidujemy, że w 2022 r. do użytku oddane zostanie 34,8 mln mkw. Powierzchni. Oznacza to spadek w stosunku do wcześniejszej prognozy 37,1 mln mkw. I wynika ze zwiększonego prawdopodobieństwa opóźnień w dostawach związanych z niestabilnością łańcucha dostaw. Przy absorpcji netto na poziomie 33,4 mln mkw., w większości lokalizacji popyt, będzie nadążał za nową podażą, a warunki najmu pozostaną trudne dla klientów poszukujących możliwości ekspansji. Planowanie i sprawne działanie to klucz do utrzymania przewagi konkurencyjnej.

Prologis Research włączy TMS do swojego cyklicznego, kwartalnego opracowania IBI. Oba autorskie wskaźniki zbiorczo podsumowują obecny stan i przyszły kierunek rozwoju rynku nieruchomości logistycznych.

Przypisy końcowe

1. Prologis Research.

2. CBRE, JLL, Cushman & Wakefield, Colliers, CoStar, CBRE-EA, Prologis Research.

3. Nasze historyczne i prognozowane dane dotyczące zasobów, absorpcji netto, powierzchni oddanych do użytku, powierzchni w budowie oraz pustostanów obejmują aktualnie 30 rynków, na których Prologis jest obecny.

4. Amerykański Urząd Spisu Ludności; wyrównana sezonowo sprzedaż detaliczna z wyłączeniem usług gastronomicznych, motoryzacyjnych i benzyny.

5. Amerykański Urząd Spisu Ludności; wyrównany sezonowo handel detaliczny z wyłączeniem dealerów pojazdów silnikowych i części.