Europejski rynek logistyczny szybko się zmienia: łańcuchy dostaw są przekształcane, gospodarki się rozwijają, a handel elektroniczny nabiera tempa. Chcąc zrozumieć, jak te zmiany wpłyną na rynek nieruchomości, Dział Badań Prologis i Eyefortransport (eft) przeprowadziły wśród operatorów logistycznych w całej Europie sondaż, w celu poznania, jakie są i będą w przyszłości najważniejsze kryteria wyboru lokalizacji. Sondaż został przeprowadzony w okresie od lutego do maja 2017 roku. Wzięło w nim udział 280 respondentów z różnych sektorów, od detalicznego przez motoryzacyjny po elektroniczny. Korzystając z danych historycznych z badań przeprowadzonych w 2013 i 2015 roku, mogliśmy prześledzić, w jaki sposób decyzje dotyczące lokalizacji logistycznych zmieniały się w tym okresie.

Dalsza konsolidacja przewidywana na najbliższe pięc lat

Chociaż zakładając dalszy rozwój handlu elektronicznego należałoby oczekiwać decentralizacji, większość prognoz dotyczących przyszłych trendów wskazuje, że sektor logistyki będzie dążył do konsolidacji.

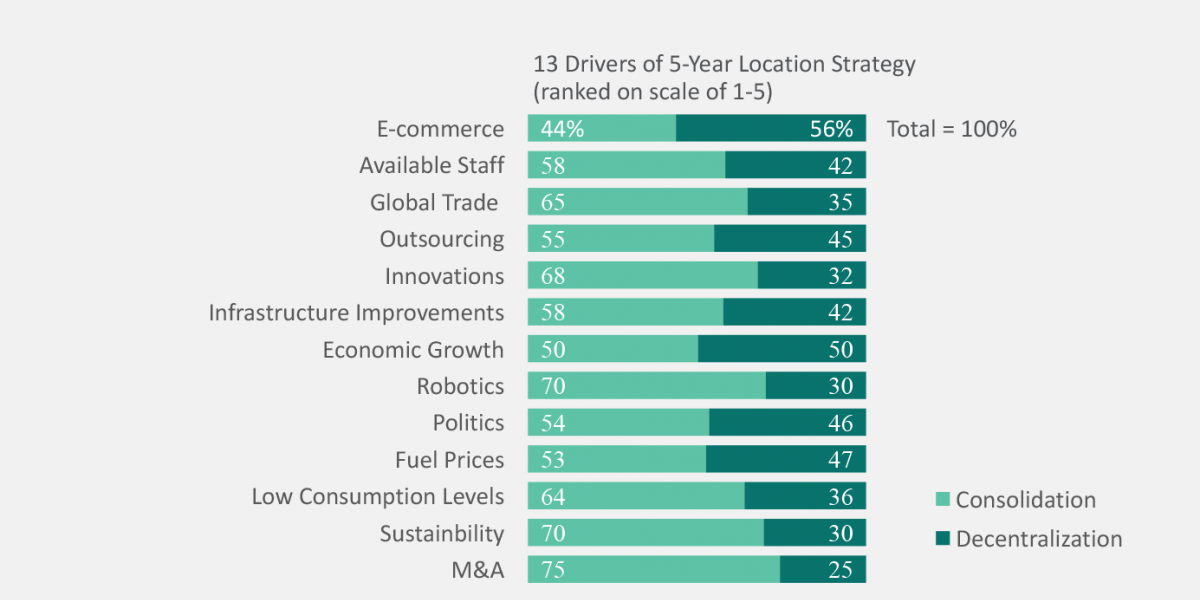

Uwzględniając 13 trendów, które prawdopodobnie będą napędzać zmiany w ciągu następnych pięciu lat, zapytaliśmy respondentów, które czynniki doprowadzą do konsolidacji w ich sieciach dystrybucyjnych, a które do decentralizacji.

Rozwój handlu elektronicznego – wraz z rosnącą popularnością związanych z nim regionalnych centrów realizacji zamówień i lokalnych centrów sortowania przesyłek – jest postrzegany przez klientów ze wszystkich sektorów jako jedyny czynnik napędzający decentralizację.

Oczekuje się, że proces konsolidacji przyspieszy, gdy nabiorą tempa nowe trendy, takie jak zrównoważony rozwój, innowacje technologiczne i konsolidacja. Respondenci z sektorów elektroniki, towarów konsumpcyjnych i odzieżowego uważają, że istotnym czynnikiem napędzającym jest zrównoważony rozwój, natomiast według respondentów z sektora odzieżowego i sektora farmaceutycznego silny wpływ na trend konsolidacyjny będą miały również innowacje technologiczne i robotyka.

Spadające bezrobocie, zmiany demograficzne i rosnące zapotrzebowanie na pracowników logistyki wpływają na decyzje dotyczące lokalizacji w krótkiej i dłuższej perspektywie. Znaczenie dostępności wykwalifikowanych pracowników było aspektem stale wskazywanym przez respondentów sondażu z 2017 r. Według nich zapotrzebowanie na wykwalifikowanych pracowników jest kolejnym czynnikiem sprzyjającym konsolidacji. Ze względu na to, że według prognoz dostępność pracowników będzie w ciągu najbliższych pięciu lat jednym z trzech najważniejszych czynników wpływających na podejmowanie decyzji, problemy z rekrutacją będą w przyszłości prawdopodobnie jeszcze bardziej przekonującym argumentem na rzecz konsolidacji.

Nasze następne pytanie, również odnoszące się do przyszłości, dotyczy szerszej perspektywy. Jak za pięć lat będą wyglądały sieci dystrybucyjne?

Zmiany strukturalne mają wpływ na stretegie dotyczące wyboru lokalizacji

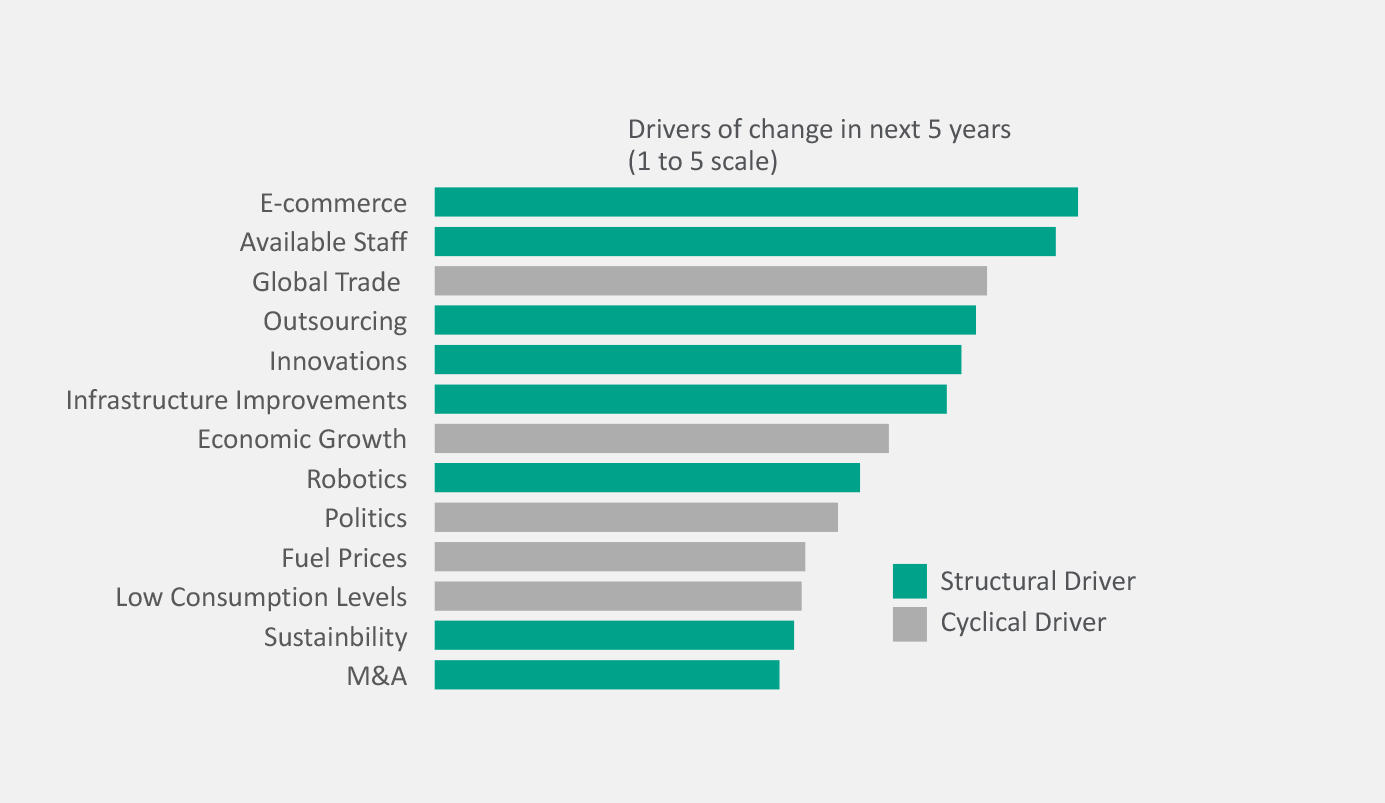

Oczekuje się, że w ciągu najbliższych pięciu lat długofalowe zmiany strukturalne będą miały większy wpływ na decyzje dotyczące lokalizacji niż krótkoterminowe czynniki cykliczne.

Europejski rynek logistyki rozwija się szybko, a długofalowe trendy, takie jak ciągły rozwój handlu elektronicznego i outsourcingu, mają większy wpływ na przyszłe decyzje dotyczące lokalizacji, niż krótkoterminowe czynniki cykliczne, takie jak niski poziom konsumpcji.

Zakupy internetowe są realizowane już od ponad dwudziestu lat, a elektroniczna realizacja zamówień odgrywa znaczącą rolę w branży logistycznej od co najmniej pięciu lat. Ze względu na to, że handel elektroniczny wciąż znajduje się na wczesnym etapie cyklu wzrostu i intensywnie wykorzystuje nieruchomości logistyczne, wzrost aktywności online prowadzi do wzrostu popytu. Dostrzegając potencjał handlu elektronicznego, respondenci uznali jego rozwój za czynnik zmian, który w najbliższych pięciu latach będzie miał największe znaczenie. Stały rozwój zakupów internetowych, który w rankingach z 2013 i 2015 roku plasował się odpowiednio na szóstym i piątym miejscu, tym razem po raz pierwszy zajął pierwsze miejsce w rankingu. Sektory ukierunkowane na konsumentów, takie jak sektor elektroniki, towarów konsumpcyjnych i artykułów gospodarstwa domowego, dały rozwojowi handlu elektronicznego szczególnie wysokie oceny.

Ze względu na zmiany demograficzne i coraz wyższy poziom usług tworzących wartość dodaną w budynkach logistycznych, kolejnym czynnikiem, mającym charakter zarówno strukturalny, jak i cykliczny, stała się dostępność wykwalifikowanych pracowników, która plasowała się wysoko zarówno w sondażach z 2013 i 2015 r., jak i w 2017 r. Wielkie aglomeracje dysponują dużymi zasobami siły roboczej i oferują najlepsze możliwości znalezienia wykwalifikowanych pracowników. Dostępność wykwalifikowanych pracowników była jednym z trzech najważniejszych kryteriów dla wszystkich sektorów i została najwyżej oceniona przez klientów z branży motoryzacyjnej i farmaceutycznej.

W naszym sektorze następuje szybki rozwój innowacji technologicznych, których efektem jest większa elastyczność łańcuchów dostaw i skrócenie terminów dostaw. Innowacje technologiczne zostały wysoko ocenione przez firmy z branży spożywczej i transportu towarów, ale po podsumowaniu wyników ze wszystkich sektorów, innowacje – wraz z robotyką – uplasowały się tylko w środkowej części rankingu. Obecnie w robotykę inwestują przede wszystkim najwięksi operatorzy magazynów logistycznych.

Podobnie jak w sondażu z 2015 r., kwestie polityczne nie są postrzegane jako mające znaczny wpływ na decyzje dotyczące lokalizacji w ciągu najbliższych pięciu lat. Wśród operatorów logistycznych horyzont czasowy inwestycji jest długi. Popyt na magazyny logistyczne wynika głównie z modernizacji łańcucha dostaw i konsumpcji, dlatego na decyzje dotyczące lokalizacji mają wpływ przede wszystkim trendy długoterminowe, a tylko w mniejszym stopniu krótkoterminowe zmiany polityczne.

Te czynniki zmian kształtują krajobraz logistyczny, a użytkownicy magazynów ukierunkowują się na konsolidację lub decentralizację swoich sieci dystrybucyjnych. Ten obraz zmian był punktem wyjścia do następnego pytania.

Najemcy koncentrują się na efektywności operacyjnej

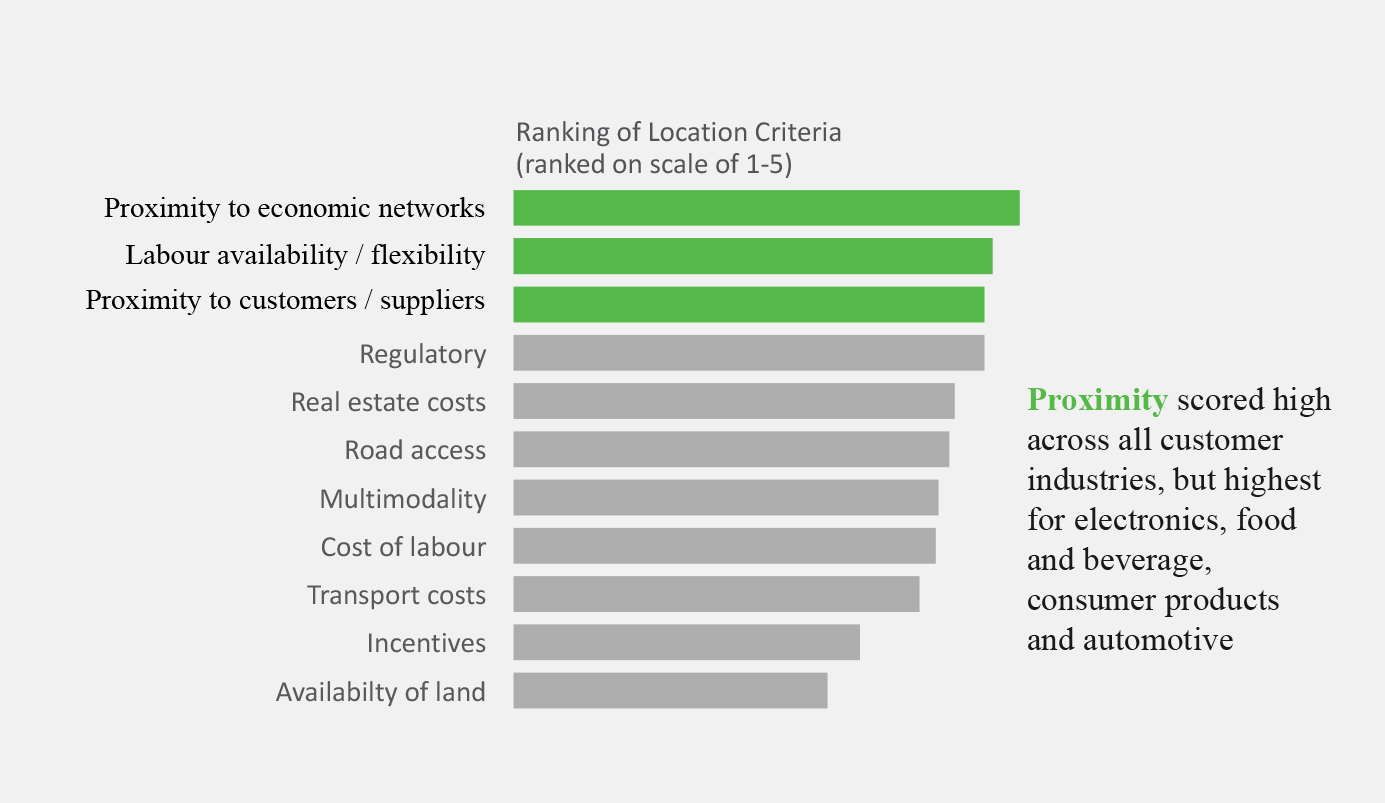

Najważniejsze kryteria wyboru lokalizacji to bliskość sieci gospodarczych i dostępność elastycznej siły roboczej.

Koncentrując się na efektywności operacyjnej, najemcy budynków logistycznych dążą do usprawnienia swoich łańcuchów dostaw. Ich priorytetem jest bliskość dużych skupisk ludności i sieci transportowych, a zaraz potem łatwy dostęp do klientów i dostawców. Podczas gdy bliskość sieci gospodarczych była najważniejszym kryterium w dwóch ostatnich badaniach, kryterium dostępu do klientów i dostawców, które w sondażach z 2013 i 2015 r. plasowało się odpowiednio na siódmym i szóstym miejscu, przesunęło się na trzecie miejsce, odzwierciedlając większy nacisk na efektywność łańcucha dostaw.

Dostępność wykwalifikowanej i elastycznej siły roboczej jest kolejnym aspektem efektywności operacyjnej, coraz ważniejszej dla sektora logistycznego. Wraz z rozwojem handlu elektronicznego i stałym spadkiem poziomu bezrobocia, w rankingu z 2017 r. dostępność i elastyczność siły roboczej przesunęły się na drugie miejsce z czwartego, które zajmowały w 2015 r. Ponadto, dążenie do zwiększenia efektywności spowodowało przesunięcie kwestii regulacyjnych z miejsca ósmego w 2015 r. na czwarte w 2017 r.

Podobnie, multimodalność, czyli dostęp do infrastruktury intermodalnej w portach, na lotniskach i w węzłach kolejowych, zajmuje w rankingu coraz wyższe miejsce. Zarówno w 2015 r., jak i w 2013 r., było to jedno z najmniej istotnych kryteriów. W 2017 r., przy zwiększonym nacisku na efektywność operacyjną, bliskość różnych form transportu towarowego osiągnęła już siódme miejsce.

Pomimo wzrostu stawek czynszu, koszty nieruchomości były uznawane w 2017 r. za mniej ważne niż w 2015 r. i 2013 r., i spadły z trzeciego miejsca w 2015 r. na miejsce piąte. W sondażu z 2017 r. za najmniej ważne kryterium uznano dostępność gruntów. Jednakże od 2013 r. kryterium o najniższym wyniku były zachęty – ulgi podatkowe i dotacje, które kraj lub region przyznaje firmom przenoszącym do niego swoją działalność.

Chociaż bliskość dużych ośrodków miejskich i szlaków transportowych była ważna dla wszystkich klientów w badaniu z 2017 r., wyniki wykazały pewne różnice pomiędzy poszczególnymi sektorami w ocenie ważności tego kryterium. Na przykład dostępność i elastyczność siły roboczej była szczególnie wysoko oceniana przez firmy odzieżowe, podczas gdy status regulacyjny lokalizacji był najważniejszy dla firm z sektora towarów konsumpcyjnych, motoryzacyjnego i farmaceutycznego. Co ciekawe, tylko firmy farmaceutyczne oceniły koszty nieruchomości jako jedno z trzech najważniejszych kryteriów. Warto zauważyć, że firmy farmaceutyczne muszą więcej inwestować w nieruchomości logistyczne niż inne sektory, aby zachować zgodność z przepisami.

Pomimo tych różnic między sektorami, ogólne wyniki sondażu z 2017 r. wskazują na trend w kierunku wyboru kryteriów, które pomogą klientom osiągnąć większą efektywność operacyjną. Niemniej jednak decyzje dotyczące lokalizacji podejmowane są w szerszym kontekście gospodarczym i politycznym, który jest kolejnym obszarem naszych badań.

Różnorodność oznacza stabilność

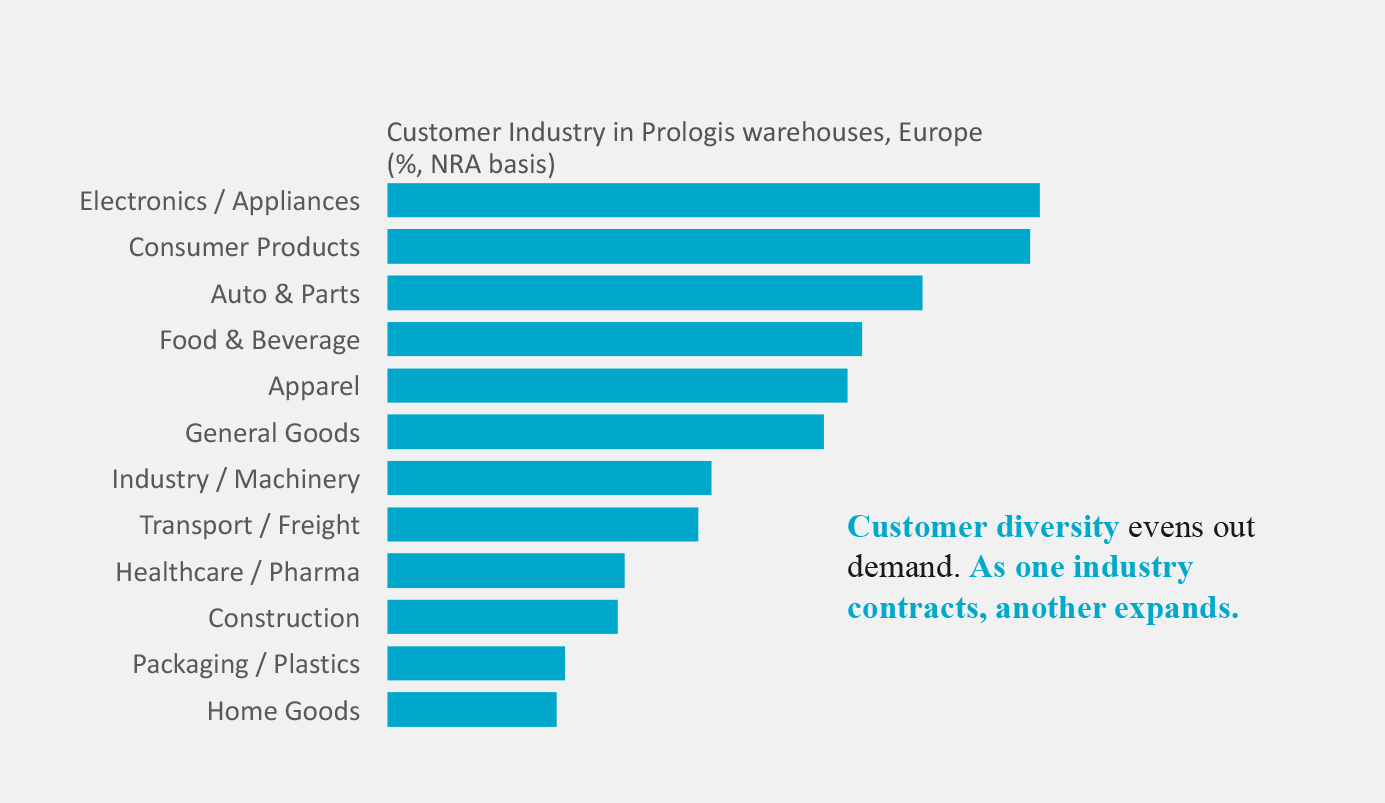

Europejscy klienci Prologis działają w wielu różnych sektorach. Ta różnorodność oznacza, że popyt na nieruchomości logistyczne jest zrównoważony i stabilny.

Aby zrozumieć, w jaki sposób użytkownicy magazynów wybierają określone lokalizacje, w pierwszej kolejności dokładnie określiliśmy, jakie to są firmy, sektory, w których działają oraz jak funkcjonują ich łańcuchy dostaw.

Portfolio Prologis w Europie obejmuje 17 milionów metrów kwadratowych powierzchni w 12 krajach, co zapewnia dobrą znajomość całego rynku.

„Żadnej branży nie reprezentuje więcej niż 12 procent europejskiej bazy klientów Prologis.“

Dirk Sosef, Vice President, Research & Strategy Europe

Na podstawie wstępnej analizy naszego portfolio ustaliliśmy, że nasi klienci działają w bardzo różnorodnych sektorach. Co więcej, żaden z sektorów nie jest reprezentowany przez więcej niż dwanaście procent naszych klientów. Oznacza to, że jeśli w jednym sektorze nastąpi spadek koniunktury, inny prawdopodobnie będzie się rozwijał, a popyt na nieruchomości logistyczne pozostanie stabilny.

Przy tak zróżnicowanej grupie najemców chcieliśmy dowiedzieć się, które priorytety są dla nich wspólne, a które są różne. Te dwa pytania były punktem wyjścia do naszej współpracy z eft.