Bevezetés

A bérleti díjak növekedése 2022-ben nominális és reálértéken is rekord szintet ért el világszerte 2007. óta, amikor a Prologis Rese-arch megkezdte az adatgyűjtést. A globális bérleti díjak éves szin-ten 30%-kal nőttek (21%-os reálnövekedés), ami jelentősen meg-haladja a 17%-os korábbi rekordot (a 2021-ben mért 10%-os reál bérleti díj-növekedést).1 A globális ellátási láncok rugalmasságá-nak erősítése és az e-kereskedelmi kapacitások kiépülése követ-keztében fokozódott a kereskedelmi alapterület iránti kereslet. 2022-ben is folytatódott az alapterületért folyó intenzív verseny, mivel a rendelkezésre álló terület növekvő hiánya, a fokozódó szabályozói korlátozások és az építési költségek emelkedése kö-vetkeztében a legjobb helyszíneken alacsonyabb volt az új kínálat.

A Prologis logisztikai bérletidíj-indexe az egyes piacokon szerzett helyi szakértelmünk és a vállalati adatbázisunkban található átfo-gó információk alapján vizsgálja a nettó tényleges bérleti díj-emelkedés1 terén tapasztalható trendeket Észak-Amerika, Euró-pa, Ázsia és Latin-Amerika piacain.

| 30% | 34% | 15% |

|---|---|---|

| Nemzetközi | USA/Kanada | Európa |

Bevezetés

A bérleti díjak növekedése 2022-ben nominális és reálértéken is rekord szintet ért el világszerte 2007. óta, amikor a Prologis Rese-arch megkezdte az adatgyűjtést. A globális bérleti díjak éves szin-ten 30%-kal nőttek (21%-os reálnövekedés), ami jelentősen meg-haladja a 17%-os korábbi rekordot (a 2021-ben mért 10%-os reál bérleti díj-növekedést).1 A globális ellátási láncok rugalmasságá-nak erősítése és az e-kereskedelmi kapacitások kiépülése követ-keztében fokozódott a kereskedelmi alapterület iránti kereslet. 2022-ben is folytatódott az alapterületért folyó intenzív verseny, mivel a rendelkezésre álló terület növekvő hiánya, a fokozódó szabályozói korlátozások és az építési költségek emelkedése kö-vetkeztében a legjobb helyszíneken alacsonyabb volt az új kínálat.

A Prologis logisztikai bérletidíj-indexe az egyes piacokon szerzett helyi szakértelmünk és a vállalati adatbázisunkban található átfo-gó információk alapján vizsgálja a nettó tényleges bérleti díj-emelkedés1 terén tapasztalható trendeket Észak-Amerika, Euró-pa, Ázsia és Latin-Amerika piacain.

fő megállapítások

- A bérleti díjak világszerte az Egyesült Államokban növekedtek a legerőteljesebben. A kiadó alapterület csökkenésével párhuzamosan fokozódott az elérhető területekért folytatott verseny, leginkább az Egyesült Államokban, ahol a bérlők az ellátási lánc zavaraira reagálva rövid időn belül módosították ingatlanberuházási stratégiákat.

- A globális értékláncot érintő kockázatok csökkentése élénkéti a strukturális kereslketet. A végső fogyasztókhoz közel található, magas színvonalú infrastruktúrával rendelkező ingatlanok iránt jelentkezett a legerősebb kereslet - az ilyen ingatlanok a jövőben is kiemelkedően fognak teljesíteni.

- A bérlők olyan helyeken keresik az ingatlanokat, ahol a bővítés szinte lehetetlen. Bár elmondható, hogy az építési tevékenység világszerte fokozódik, a növekedés üteme a növekvő szabályozói korlátozások és a rendelkezésre álló egyre szűkösebb terület miatt az egyes régiókon belül eltérő.

- Az építési költségek emelkedése felfelé hajtotta a bérleti díjakat. A gyors ütemben emelkedő építési költségek (és újabban a hitelfelvételi költségek növekedése) következtében nőttek a bérleti díjak is a fokozódó fejlesztési költségekkel és a kockázattal párhuzamosan.

Globális trendek és kilátások

A vállalkozások az alacsony készletszinttel szemben továbbra is rugalmasságra koncentrálnak, ami jelentős változásokat eredményez az ingatlanstratégiákat illetően. A fokozott helyigény miatt megnövekedett a verseny a nagy kihasználtságú, elsőrangú helyszínek iránt. Az erőteljes kereslet és a korlátozott új kínálat kombinációja nyomán az Egyesült Államokban tovább csökkent a kiadó alapterület aránya (3,2%), az európai piacokon pedig 2022-ben is az előző években tapasztalt rendkívül alacsony szinte (2,7%) volt a jellemző. A strukturális keresleti tényezők - beleérve az e-kereskedelmi képességek kiépülését, a készletek a fogyasztókhoz közeli tárolását és a növekvő készletszinteken a fokozott rugalmasság és a nagyobb termékválaszték érdekében - 2023-ban a teljes gazdasági cikluson keresztül hozzájárulnak majd a bővüléshez.

A bérleti díjak az elsőrendű fogyasztói piacokon növekedtek a leggyorsabban, ahol a legnagyobb az elérhető földterület hiánya, és ahol az új kínálat szempontjából a szabályozói korlátok jelentették a legnagyobb kihívást. A szigorú szabályozói korlátozások egyre inkább korlátozzák a területbővítési lehetőségeket és növelik a tulajdonszerzési eljárások átfutási idejét, amely az elmúlt három évben több piacon is megduplázódott. Kalifornia, Oregon és New York államokban több település vezet be moratóriumot az ipari fejlesztésekre. Hasonló korlátozó intézkedésekre kerülhet sor Franciaországban, Hollandiában és Németországban is. Nőtt ugyanakkor az építés alatt álló ingatlanok volumene, mivel a fejlesztők érdeklődése a kereslet kielégítése érdekében olyan alternatív helyszínek felé fordult, ahol kevesebb a korlátozás. Az alapterület iránti növekvő kereslet és a bérleti díjak növekedése ellenére az európai városi piacokon az összes fejlesztés aránya 28%-ról 19%-ra csökkent 2017 és 2022 között. A vállalkozásoknak ezért gyors döntéseket kell hozniuk, hogy hozzájussanak a legjobb helyeken rendelkezésre álló területekhez, ahol az alacsony strukturális kínálat várhatóan a jövőben is jellemző marad.

Exhibit 4:

The Southern California outlier

Rents in Southern California increased by a cumulative 110% since 2020, including a 7% decline in the fourth quarter of 2023. Future demand uncertainty spiked early in 2023, caused in part by falling import volumes at the ports of Los Angeles and Long Beach, which were created by the intersection of four forces outlined in September’s Market Environment article. The combination of unprecedented rent growth and shifting demand drivers allowed property owners substantial room to negotiate on rents to secure occupancy. Looking ahead, the foundation for a reacceleration in rent growth is solidifying. The construction pipeline is down by half since year-end 2022 due to anemic starts. Growth engines are kicking into gear: port activity spiked in the latter part of 2023, helped by both normalizing U.S. West Coast/U.S. East Coast (USWC/ USEC) market share in the wake of the International Longshore and Warehouse Union agreement and diversions in response to volume restrictions in Panama. While pricing may remain soft during the first part of 2024, Southern California, historically, recovers swiftly because of high structural barriers to new development and a deep, dynamic demand base.

Regional Highlights

Az Egyesült Államokban és Kanadában a bérleti díjak növekedési üteme korábban sohasem látott 34%-os szintre gyorsult az előző évhez képest.1 Mivel a kiadó területek aránya a legtöbb helyen rekord alacsony szintű, és továbbra is erőteljes a kereslet, számos piacon a bérleti díjak erőteljes növekedése volt megfigyelhető. A kiadatlan alapterület aránya az alacsony 3%-os tartományban maradt egész 2022 folyamán.2 Bérlőink egész évben erős aktivitásról és magas kihasználtságról számoltak be. Az IBI, a bérlői hangulatot vizsgáló saját felmérésünk eredményei szerint az év végén az aktivitás 60%-os egészséges arányt mutatott magas, 86%-os kihasználtsági ráta3 és minimális „átmeneti terület” mellett, miközben a várható növekedéshez további raktár alapterületre van szükség.

A döntéshozatal üteme normalizálódik, és a növekvő gazdasági bizonytalanság miatt annak újbóli gyorsulása az elkövetkező évben sem valószínűsíthető.

Bérlőinknek ugyanakkor a több mint 50 millió m2 fejlesztés alatt álló projektnek köszönhetően bővülnek a lehetőségeik a Prologis 31 piacán.

A fentiek alapján annak ellenére, hogy a bérleti díjak emelkedése az eddigi erőteljes ütemhez képest valószínűleg lassulni fog, a növekedés üteme továbbra is jóval az infláció felett marad.

Európában a bérleti díjak 2022-ben rekord mértékben, 15%-kal nőttek az előző évhez képest.1 2022. év végén a kiadatlan alapterület aránya a korábban mért legalacsonyabb szinthez közel, 2,7%-on állt,2 ami az összes piacon hozzájárult a bérleti díjak további emelkedéséhez. Egyértelmű összefüggés figyelhető meg a tényleges kínálati hónapok (TMS)/kínálati kockázat és a bérleti díj emelkedése között, mivel a növekedési pálya azokon a helyeken volt a legmeredekebb, ahol a legalacsonyabb volt a kiadatlan alapterület aránya és a legmagasabbak a kínálatot akadályozó korlátozások – pl. Prágában (0%).2 A pótlási költségek (az ukrajnai háború által felgyorsított) jelentős növekedése még azokon a helyeken is felfelé hajtotta a bérleti díjakat, ahol több a rendelkezésre álló földterület. Lengyelországban például – ahol a bérleti díjak növekedése korábban alacsonyabb mértékű volt – több mint 20%-os volt a díjnövekedés mértéke.

2022-ben lelassult a fejlesztések üteme, és a kevesebb újonnan átadott épület valószínűleg megfelel majd a 2023-ban várható gyengébb keresletnek, vagyis csak mérsékelt ütemben nő majd a kiadó alapterület aránya. A gazdasági növekedés visszaesése is hozzájárulhat a bérlők számára kedvezőbb piaci feltételekhez annak ellenére, hogy a kiadó alapterület aránya jelenleg is rendkívül alacsony, és csak mérsékelt ütemben várható annak emelkedése, ami ellensúlyozhatja a bérleti díjak növekedésére gyakorolt negatív ciklikus hatást. 2022 negyedik negyedévében a bérleti díjak a bizonytalanabbá vált makrogazdasági környezet ellenére is emelkedni tudtak (3%-kal).1

Kínában a bérleti díjak növekedése 2022 folyamán lassult, és éves szinten 0,2%-os növekedéssel zárt, vagyis csökkent az évi 4-5% körüli rekord szinthez képest.1 Miközben az újonnan átadott alapterület nagysága továbbra is közel volt a rekordot jelentő 9,5 m2-hez, a második negyedévtől kezdődő szigorú járványügyi korlátozások visszafogták a keresletet, amelynek következtében a kiadó terület aránya országos szinten a 2021 végi 16%-ról 19%-ra emelkedett.5

A díjnövekedés üteme magasabb volt a helyhiánnyal küzdő városi klaszterekben, ahol a bérlők versengtek a korlátozottan rendelkezésre álló helyekért. A városi agglomerációs központokban, ahol a kiadó alapterület aránya 10% körüli volt az év végén, a bérleti díjak 1,6%-kal nőttek, míg a 20% feletti kiadó alapterülettel rendelkező, nem agglomerációs nagyvárosokban -2,5%-os csökkenést regisztráltak.

A bérleti díjak éves szinten szerény, de folytatódó 1,4%-os növekedést mutattak, ami valamivel meghaladja az előző évi

alig 1%-os növekedés mértékét.1

A (japán viszonylatban) magas infláció nem gyűrűzött tovább a bérleti díjakra, és globális összehasonlításban továbbra is alacsony, mivel – az élelmiszerek és a gáz nélkül – számított infláció mértéke a 2% körüli sávban maradt.6

Az újonnan átadott alapterület 2022-ben 26%-kal, 4,8 millió m2-re nőtt, vagyis meghaladta a rekord szintű, 4,1 millió m

2 keresletet.7 A kiadatlan terület aránya 3,9%-ra nőtt ugyan, de elmaradt a 2017-ben mért 6%-os korábbi csúcsértéktől.3

A regionális piacokon, különösen Nagoyában, a jelentős fejlesztések eredményeképpen nőtt a kiadatlan alapterület aránya, és itt a bérleti díjak is lassabban emelkedtek, mint Tokióban vagy Oszakában.

Sao Paulo és Rio de Janeiro területén a bérleti díjak 10,8%-kal nőttek, ami nominális alapon ugyan alacsonyabb a 2021-es 13,2%-os ütemnél, az inflációval kiigazítva azonban növekedésnek felel meg (2021: 2,8%, 2022: 4,5%).1

A kiadatlan terület aránya bizonyos kiegyensúlyozó tényezőknek köszönhetően egész évben stabilan a tízes tartomány alján (11%-13%) maradt. A szigorú monetáris feltételek egyfelől jelentősen visszafogták az új fejlesztéseket. Másrészt a bérlők is átlagosan kisebb alapterületre szerződtek, mint egy évvel ezelőtt (4500 vs. 9000 m2). Összességében a magasabb minőség iránti fokozódó kereslet jelenti a legfontosabb hajtóerőt az e-kereskedelem és a külső logisztikai ügyfelek szempontjából, akik elsősorban a végfelhasználókhoz közeli helyszíneket és a lehető legjobb minőségű épületeket keresik.

Záró megjegyzések

1. A Prologis Research a nettó tényleges bérleti díjak alakulását követi nyomon. A tényleges nettó bérleti díj alapvetően az ingyenes bérleti lehetőségektől megtisztított adatokat jelenti. Ezzel a tényleges gazdasági értéket képviselő bérleti időszakokban bekövetkezett változások mutathatók ki. A tényleges adatok az év végi inflációval kiigazított adatok. 2022. negyedik negyedévi adatok.

2. USA-adatok forrása: CBRE, CBRE, C&W, JLL, Colliers, CBRE-EA, Prologis Research; európai adatok forrása: CBRE, C&W, JLL, Colliers, Fraunhofer, Gerald Eve, Prologis Research. 2022. 4. negyedév.

3. Forrás: Prologis Research. 2022. 4. negyedév.

4. Forrás: Prologis Research, Federal Reserve Economic Data, Eurostat. Megjegyzés:

2022 októbertől számított 24 hónapos időszak. Logisztikai raktár fejlesztéséhez szükséges árukosáron alapuló árindex. A kosár összetétele: 47,5% beton, 27,1% szerkezeti acél, 17% tetőfedő és burkoló anyagok és 8,5% tűzvédelmi csövek.

5. Forrás: JLL, Prologis Research.

6. Forrás: Ministry of Internal Affairs and Communications.

7. Forrás: CBRE, Prologis Research.

8. Forrás: Morgan Stanley, Euromonitor.

Latin America

Mexico

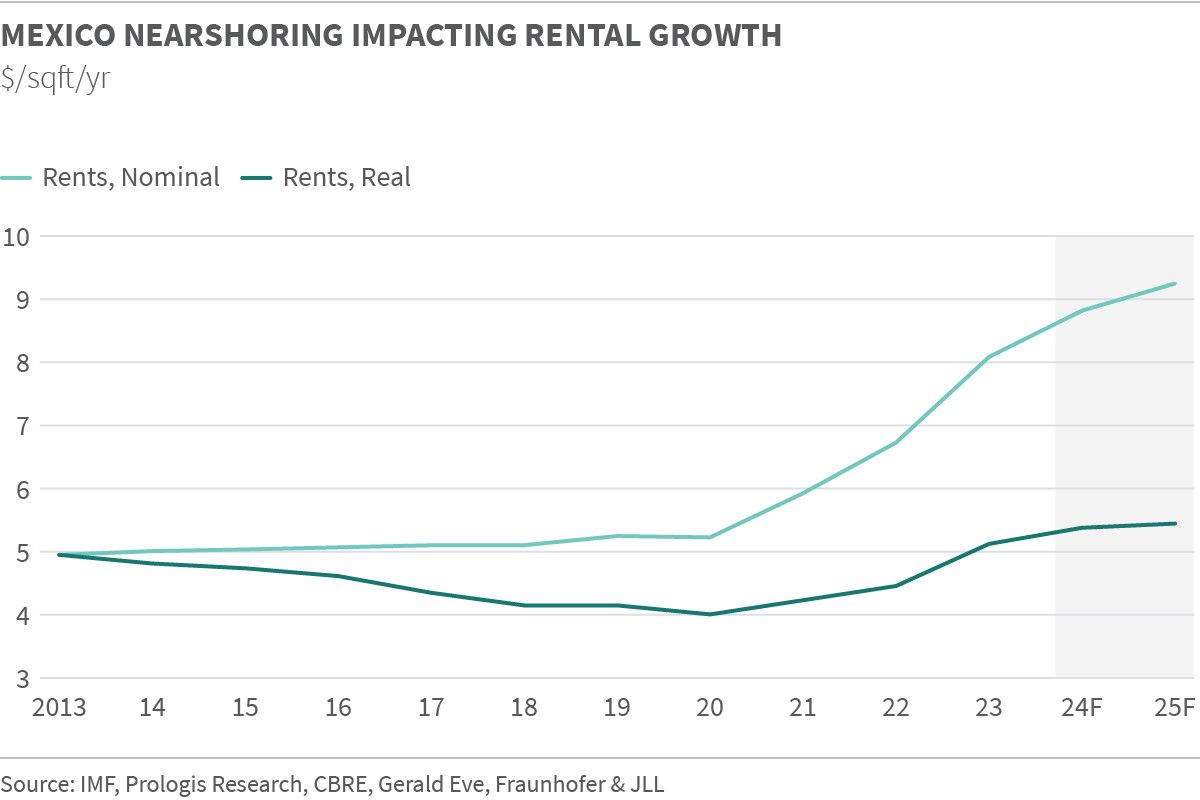

Driven by nearshoring activity, demand reached all-time highs, growing 8% from the prior record. Increased new supply and frictional vacancy pushed up the vacancy rate from 0.9% in Q4 2022 to 1.4%. The sustained scarcity, coupled with rising construction costs and limited availability of land plots interconnected to the power grid, produced competition for availabilities and 19% rent growth in 2023. We expect vacancy rates to hover around 2% through the near term, keeping upward pressure on rents.

Brazil

Market rents for Class AAA space in the Southeast increased 11.3%. Record-high demand and a sharp decline in deliveries produced a 320 bps decline in overall market vacancy to 11.4%, the lowest level on record. 2023 development starts ground to a halt (42% below 2022), owing to near-prohibitive debt costs. As a result, we expect vacancies to decline further, driving competition for space and rent growth in 2024.

fő megállapítások

- A bérleti díjak világszerte az Egyesült Államokban növekedtek a legerőteljesebben. A kiadó alapterület csökkenésével párhuzamosan fokozódott az elérhető területekért folytatott verseny, leginkább az Egyesült Államokban, ahol a bérlők az ellátási lánc zavaraira reagálva rövid időn belül módosították ingatlanberuházási stratégiákat.

- A globális értékláncot érintő kockázatok csökkentése élénkéti a strukturális kereslketet. A végső fogyasztókhoz közel található, magas színvonalú infrastruktúrával rendelkező ingatlanok iránt jelentkezett a legerősebb kereslet - az ilyen ingatlanok a jövőben is kiemelkedően fognak teljesíteni.

- A bérlők olyan helyeken keresik az ingatlanokat, ahol a bővítés szinte lehetetlen. Bár elmondható, hogy az építési tevékenység világszerte fokozódik, a növekedés üteme a növekvő szabályozói korlátozások és a rendelkezésre álló egyre szűkösebb terület miatt az egyes régiókon belül eltérő.

- Az építési költségek emelkedése felfelé hajtotta a bérleti díjakat. A gyors ütemben emelkedő építési költségek (és újabban a hitelfelvételi költségek növekedése) következtében nőttek a bérleti díjak is a fokozódó fejlesztési költségekkel és a kockázattal párhuzamosan.

Forward-Looking Statements

This material should not be construed as an offer to sell or the solicitation of an offer to buy any security. We are not soliciting any action based on this material. It is for the general information of customers of Prologis.

This report is based, in part, on public information that we consider reliable, but we do not represent that it is accurate or complete, and it should not be relied on as such. No representation is given with respect to the accuracy or completeness of the information herein. Opinions expressed are our current opinions as of the date appearing on this report only. Prologis disclaims any and all liability relating to this report, including, without limitation, any express or implied representations or warranties for statements or errors contained in, or omissions from, this report.

Any estimates, projections or predictions given in this report are intended to be forward-looking statements. Although we believe that the expectations in such forward-looking statements are reasonable, we can give no assurance that any forward-looking statements will prove to be correct. Such estimates are subject to actual known and unknown risks, uncertainties and other factors that could cause actual results to differ materially from those projected. These forward-looking statements speak only as of the date of this report. We expressly disclaim any obligation or undertaking to update or revise any forward-looking statement contained herein to reflect any change in our expectations or any change in circumstances upon which such statement is based.

No part of this material may be (i) copied, photocopied or duplicated in any form by any means or (ii) redistributed without the prior written consent of Prologis.

About Prologis Research

Prologis’ Research department studies fundamental and investment trends and Prologis’ customers’ needs to assist in identifying opportunities and avoiding risk across four continents. The team contributes to investment decisions and long-term strategic initiatives, in addition to publishing white papers and other research reports. Prologis publishes research on the market dynamics impacting Prologis’ customers’ businesses, including global supply chain issues and developments in the logistics and real estate industries. Prologis’ dedicated research team works collaboratively with all company departments to help guide Prologis’ market entry, expansion, acquisition and development strategies.

About Prologis

Prologis, Inc. is the global leader in logistics real estate with a focus on high-barrier, high-growth markets. As of June 30, 2023, the company owned or had investments in, on a wholly owned basis or through co-investment ventures, properties and development projects expected to total approximately 1.2 billion square feet (111 million square meters) in 19 countries. Prologis leases modern logistics facilities to a diverse base of approximately 6,700 customers principally across two major categories: business-to-business and retail/online fulfillment.